脱税調査のすべてを徹底解説:調査対象・種類・流れ・リスクを網羅

執筆者情報 [開く]

このコラムの要点(目次)

脱税調査のすべてを徹底解説:調査対象・種類・流れ・リスクを網羅

一般的に『脱税調査』と呼ばれるものは、法的には『犯則調査(はんそくちょうさ)』を指し、刑事罰を前提とした強制的な調査です。

本記事では、通常の税務調査と犯則調査の決定的な違い、調査が入るきっかけ、そして万が一の際に身を守るための法的知識と対処法を、国税通則法等の根拠に基づき解説します。

1. 脱税調査とは:税務調査との違いと概要

一般に言われる「税務調査」とは、国税通則法第74条の2に基づき、国税庁や税務署が申告内容を正しく把握するために行う「任意調査」のことです。

適正な納税を促すことが目的であり、大多数の事業者が受けるのはこちらです。

一方、ニュースなどで見るような「脱税調査」は、正式には「犯則調査」と呼ばれ、国税通則法の犯則調査手続に基づき、悪質な脱税行為(意図的な所得隠しや偽装工作)の疑いがある場合に行われます。

これは、刑事告発を前提とした強制調査であり、裁判所の許可状を持って証拠の差し押さえなど強い権限が行使されます。

脱税調査(犯則調査)に至る背景としては、二重帳簿の作成、架空経費の計上、売上の意図的な除外など、「隠蔽・仮装」行為が発端となるケースが多いです。

税務当局としては、税の公平性を保つ観点からこれらの不正を厳しく監視し、悪質とみなされれば検察庁への告発も視野に入れます。

ただし、調査対象のすべてのケースが犯罪レベルの脱税にあたるわけではありません。

通常の任意調査であっても、計算ミスを指摘されることはあります。

重要なのは、「うっかりミス」なのか「意図的な不正(仮装・隠蔽)」なのかという点です。

日頃から正しい帳簿管理と申告を行うことが、最大の防御策となります。

2. 脱税調査が行われるきっかけ

なぜ自分や自社が調査の対象となるのでしょうか。

国税局や税務署は「KSKシステム(国税総合管理システム)」などを活用し、納税者のデータを分析しています。

ここでは、調査対象の選定の引き金となる具体的なきっかけを解説します。

2-1. 過去の申告状況の確認

過去の申告内容に計算誤りが多かったり、期限後申告を繰り返していたりすると、税務署は申告の正確性に疑問を持ちます。

特に、過去の税務調査で指導を受けたにもかかわらず改善が見られない場合や、無申告の状態が続いている場合は要注意です。

「多少のミスならバレないだろう」と修正申告や会計処理の是正を放置し続けると、悪質な納税者としてマークされ、実地調査の対象となる確率が高まります。

2-2. 資産状況の大きな変動

申告されている所得に対して、不自然な資産の増加は大きな調査トリガーとなります。

例えば、赤字決算や低所得申告にもかかわらず、高額な不動産を現金購入したり、高級車を所有したりしている場合です。

税務署は登記情報等から資産状況を把握しているため、申告所得と資産形成に矛盾があれば、簿外資金の存在(脱税)を強く疑います。

資産の増減が相続や贈与、借入による正当なものであれば、その資金の出所(原資)を証明する書類を必ず用意しておきましょう。

2-3. SNSやメディアへの露出

近年、調査の端緒として増加しているのが、SNSやインターネット上の情報です。

「年商〇億円達成!」とSNSでアピールしているにもかかわらず、申告書上の売上がそれに満たない場合、明らかな矛盾が生じます。

また、プライベートでの豪華な食事や旅行の様子を頻繁に投稿している場合、それが法人経費で落とされていないか、あるいは申告されていない個人の副収入があるのではないかと疑われます。

不用意な情報発信は、自ら「調査してください」とアピールしているようなものです。

2-4. 内部告発・通報

意外に多いのが「タレコミ」と呼ばれる第三者からの情報提供です。

退職した元従業員、取引上のトラブルがあった相手、あるいは元配偶者などから、「あそこは売上を抜いている」「社長が会社の金を私的に使っている」といった具体的な情報が国税局の情報提供窓口に寄せられることがあります。

内部事情を知る者からの告発は信憑性が高いと判断されやすく、調査が決定されることも少なくありません。

3. 脱税調査の種類:任意調査と強制調査(犯則調査)

「脱税の疑い」を持たれた場合に行われる調査には、大きく分けて任意調査と強制調査(犯則調査)の2種類があります。

自分がどちらの対象になっているかを理解することは非常に重要です。

3-1. 任意調査とは

一般的な税務調査のほとんどは、この「任意調査」です。

原則として、事前に税務署から電話等で連絡があり、日程調整の上で実施されます。

調査官は納税者の同意を得て帳簿書類の確認やヒアリングを行います。

「任意」という言葉から「拒否できる」と誤解されがちですが、正当な理由なく調査を拒否したり妨害したりした場合は、罰則(1年以下の懲役または50万円以下の罰金)が科される可能性があるため、実質的には受忍義務があります(国税通則法第127条)。

基本的には穏便に進行しますが、ここで虚偽の答弁をすると重加算税の対象となったり、反面調査(取引先への調査)へ発展したりするため、誠実な対応が求められます。

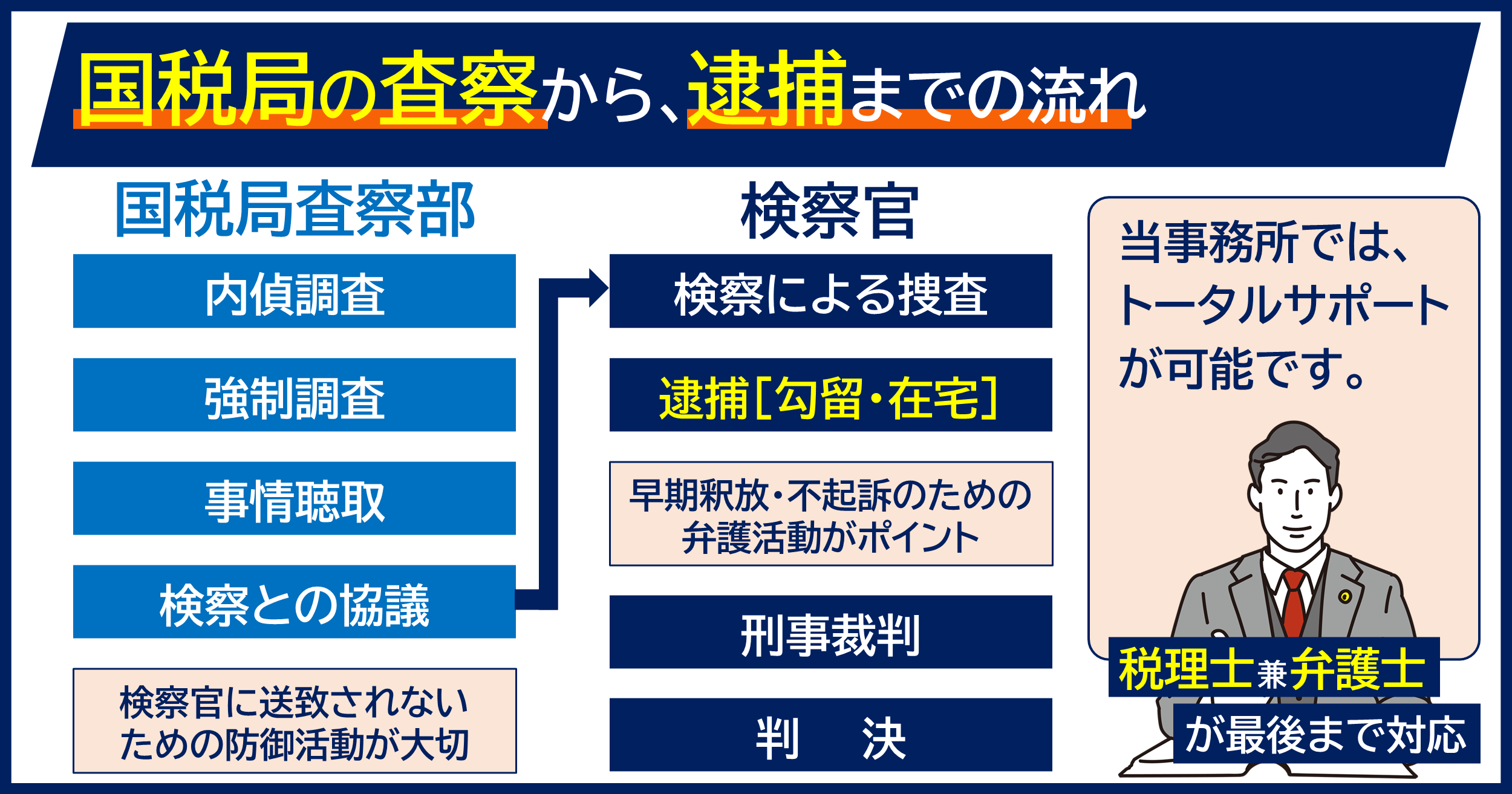

3-2. 強制調査(犯則調査)とは

いわゆる「マルサ」と呼ばれる調査です。

脱税額が多額(一般的に1億円以上など)で、かつ手口が悪質であると見込まれる事案に対して行われます。

この調査は裁判所の令状に基づき、ある日突然、自宅やオフィスに査察官が踏み込みます。

証拠物件の捜索・差押えが行われ、パソコンや帳簿だけでなく、金庫の中身や段ボール箱、メール履歴に至るまで徹底的に押収されます。

目的は「正しい税額の計算」だけでなく、「刑事告発し、処罰を与えること」にあるため、任意調査とは比較にならないほど厳格かつ強烈なプレッシャーの中で行われます。

4. 税務署の質問検査権と留置き(預かり)の可能性

税務職員がどのような権限を行使し、それに対してどう対応すべきかを解説します。

税務職員には、国税通則法に基づき、帳簿書類や物件を検査し、提示を求める「質問検査権」が認められています。

調査対象者は、この質問に対して回答し、帳簿を提示する義務があります。

調査官が帳簿等の書類を署に持ち帰ることを『留置き(預かり)』といいます。

基本的に、重要書類の原本を預けることは紛失リスクや業務への支障があるため、慎重になるべきです。

原則は「その場での確認」や「コピーの提出」で対応可能です。

もし留置きを求められた場合は、「預かり証」の発行を必ず求め、返却期限を明確に約束させることが重要です。

裁判所の令状に基づく強制調査でない限り、無理やり持ち帰ることはできません。

しかし、頑なに拒否しすぎると「何か隠しているのでは?」と疑われ、調査が長引く原因にもなります。

専門家(税理士)のアドバイスを受けながら、協力すべき範囲と権利を主張すべき範囲を見極めることが肝心です。

5. 調査前に必ず行われる事前通知と日程調整

任意調査の場合、原則として事前通知が行われます(国税通則法第74条の9)。

税務署の担当者から電話があり、「〇月〇日に調査に伺いたい」という連絡が入ります。

この時点で、『今からすぐ行く』といわれるケースはほとんどなく、通常は2週間〜1ヶ月先の日程で調整します。

【重要】事前通知がないケース(無予告調査)

ただし、全ての調査に事前通知があるわけではありません。

「現金商売(飲食店、美容室など)」や「ありのままの状態を見なければ不正の証拠がつかめない」と判断された場合は、無予告で調査官が来店することがあります。

無予告調査が来ても、すぐに調査に応じる義務はありません。

『顧問税理士に連絡するまで待ってください』と伝え、税理士の立ち会いのもとで調査を開始するよう求めてください。

事前通知があった場合は、調査日までに領収書や請求書、総勘定元帳などを整理し、説明できるように準備しましょう。

日程の変更は、正当な理由(病気、業務上の繁忙など)があれば可能です。

やましいことがないからといって準備不足で臨むと、記憶違いで不利な発言をしてしまうリスクがあります。

6. 脱税調査でチェックされやすいポイント

調査官はプロフェッショナルです。

帳簿の数字の違和感を即座に見抜きます。

特に脱税(所得隠し)の疑いを持たれやすい具体的なポイントを整理しました。

6-1. 売上の不自然な減少や計上漏れ(期ズレ)

決算期末に計上すべき売上を、意図的に翌期にずらしていないか。

特定の取引先からの入金を個人の通帳に入れている、あるいは現金の売上を帳簿に載せずにポケットに入れている行為は、厳しく追及されます。

同業他社や過去の自社実績と比べ、極端に利益率が下がっている場合は、売上除外か経費水増しが疑われます。

6-2. 経費の架空計上や水増し

実際には働いていない親族や知人に給与を支払ったことにしている。

家族旅行の費用、個人的な飲食代、自宅の光熱費などを会社の経費に混ぜている。

実体のないペーパーカンパニーへ外注費を支払い、後でキックバックさせている。

これらは「仮装・隠蔽」として重加算税の対象となる代表的な手口です。

6-3. 現金取引の多さ

飲食業、小売業、建設業など、現金(キャッシュ)が動く業種は特にマークされます。

銀行振込と違い、現金は足跡が残りにくいため、「レジを打たずに現金を抜く」といった不正が起こりやすいからです。

調査官は、予約表や納品書などの原始記録と、実際の現金有り高を突き合わせる「現金監査」を行うことがあります。

6-4. 高額な役員報酬や生活水準

会社の利益に対して役員報酬が不当に高額でないか、あるいは勤務実態のない役員に報酬を払っていないかもチェックされます。

また、申告所得が低いのに、社長個人が高級車を何台も所有していたり、タワーマンションに住んでいたりする場合、「会社から個人的に資金を不正に引き出しているのではないか(役員賞与の認定)」という視点で厳しく調査されます。

7. 脱税調査の対象期間とさかのぼって調べられる年数

税務調査の対象期間には、法律上の明確な基準(時効)が存在します。

7-1. 通常は3年分(問題があれば5年分)

実務上、通常の定期的な税務調査では、直近3年分(3期分)を調査対象とすることが一般的です。

しかし、無申告の場合や計算ミスや経理処理の誤り(申告漏れ)が見つかった場合は、5年分まで調査期間が延長されることがあります(国税通則法第70条)。

7-2. 悪質な不正(脱税)が見つかった場合は7年分

もし調査の中で、「二重帳簿」や「請求書の偽造」など、偽りその他不正の行為(仮装・隠蔽)が発覚した場合、時効は最大で7年間まで延長されます。

7年分となると、追徴税額は莫大な金額になります。

延滞税も7年分累積するため、事業存続に関わるほどのダメージを受ける可能性があります。

「昔のことだからバレない」は通用しません。

証拠書類は法的に定められた期間(原則7年、繰越欠損金がある場合は10年)、確実に保管しておく必要があります。

8. 脱税で発覚した場合のリスク

脱税が確定した時のペナルティは、金銭的なものだけではありません。

8-1. 追徴課税と重加算税

本来納めるべき税金(本税)に加え、以下の附帯税が課されます。

● 過少申告加算税

申告額が少なかった場合のペナルティ(原則10%または15%)。

● 無申告加算税

申告していなかった場合のペナルティ(原則15%または20%。※高額・悪質な場合は最大30%超)。

● 重加算税

事実を隠蔽・仮装していた場合の最も重いペナルティ(35%または40%)。

● 延滞税

納期限から遅れた日数分の利息(年利約9%前後 ※年度により変動)。

これらを合計すると、本来払うべき税金の倍近い金額を請求されることも珍しくありません。

一括納付が原則ですが、困難な場合は「納税の猶予」または「換価の猶予」などの分割納付の相談をすることになります。

なお、個人の方の場合、自己破産をしても税金の支払義務は免除されません。

追徴課税を含む税金は、非免責債権となります。

8-2. 刑事罰・逮捕の可能性

悪質な脱税(査察事案)として刑事告発され、起訴されると、「10年以下の懲役もしくは1,000万円以下の罰金(またはその併科)」という非常に重い刑事罰が科される可能性があります(法人税法等の各税法)。

さらに、逮捕報道が出れば社会的信用は失墜します。

銀行融資の停止(期限の利益の喪失)、取引先からの契約解除などにより、事実上の倒産に追い込まれるケースもあります。

9. 脱税指摘を受けた際の対処法

調査官から指摘を受けた際、パニックになって嘘をついたり、書類を改ざんしたりすることは絶対に避けてください。状況を悪化させるだけです。

9-1. 修正申告と更正の請求

調査官の指摘内容に納得できる場合は、「修正申告書」を提出し、不足分の税金を納付します。

調査の通知を受けた後に自主的に修正申告をした場合でも、加算税の対象となりますが、調査を受ける前(予知する前)に自主的に修正すれば、加算税は軽減されます。

逆に、調査官の指摘が事実と異なると感じる場合は、安易に認めず、証拠に基づいて主張する権利があります。

9-2. 専門家(税理士・弁護士)への相談

脱税調査、特に「重加算税」が示唆されるような厳しい調査になった場合、個人の知識だけで対応するのは困難です。

税法の専門家である税理士に立ち会いを依頼しましょう。

特に「税務調査に強い」などの実績を持つ事務所であれば、調査官の指摘が適法かどうかを判断し、不当な課税を防ぐための交渉を行ってくれます。

もし逮捕のリスクがある場合は、弁護士との連携も不可欠です。早めの相談が、ダメージコントロールの鍵を握ります。

10. 調査終了後の手続・再調査の可能性

調査が終了すると、税務署から「更正通知書(処分)」または「修正申告の勧奨」が行われます。

修正申告に応じればそこで手続きは終了しますが、納得できずに応じなかった場合、税務署長による「更正処分(強制的な課税)」が行われます。

この処分に不服がある場合は、不服申立て(再調査の請求・審査請求)を行うことができます。

また、一度脱税調査で不正が見つかった事業者は、その後も「要注意リスト」に載り続けることになります。

数年後に再び調査が入る(リピーター調査)可能性が高いため、以後はクリーンな経理処理を徹底しなければなりません。

11. 脱税と節税の境界線:正しい節税のポイント

どこまでが節税で、どこからが脱税か。

その境界線は「事実に基づいているか」と「法の趣旨に反していないか」です。

法の認める範囲内で、経費計上や控除制度を活用し、税額を抑える行為(例:中小企業倒産防止共済への加入、減価償却資産の購入など)。

事実を歪曲し、違法に税金を逃れる行為(例:売上の除外、架空経費の計上)。

違法ではないが、法の抜け穴を突いた異常な形式で税を逃れる行為。これも否認されるリスクがあります。

判断に迷うような「グレーゾーン」の処理については、必ず税理士に相談し、過去の判例や通達に基づいたアドバイスをもらうようにしてください。

自己判断での無理な節税は、後で重加算税という高い授業料を払うことになります。

12. 脱税調査に備えるための事前対策

脱税調査(税務調査)は、事業を行っている以上、避けて通れない道です。

「いつ来ても大丈夫」と言える体制を作っておくことが、経営者の精神衛生上も重要です。

12-1. 日頃の帳簿管理と書類の保管

基本中の基本ですが、請求書、領収書、契約書などの証拠書類(エビデンス)を整理・保存しておくことです。

「何の目的で、誰と会食したか」「どのような業務を外注したか」といったメモを残しておくだけでも、数年後の調査で身を守るための重要な証拠になります。

最近では電子帳簿保存法に対応したクラウド会計ソフトなどを活用し、検索可能な状態でデータを保存することも有効です。

12-2. 顧問税理士や専門家との連携

「記帳代行だけで、中身を見てくれない税理士」ではなく、定期的に監査を行い、リスクのある処理について指摘してくれる税理士と契約することも、極めて有効な税務調査対策です。

書面添付制度(税理士が申告書の正確性を保証する制度)を活用することで、調査の省略や簡略化が期待できる場合もあります。

12-3. 不安な点は事前に税務署へ確認、または自主修正

過去の申告に誤りがあることに気づいた場合、調査の通知が来る前に、自ら修正申告を行うことを強く推奨します。

調査通知前の自主的な修正であれば、過少申告加算税はかかりません(※期限後申告の場合は無申告加算税が5%かかる場合がありますが、調査後より低率です)。

「見つかるかもしれない」と怯えて過ごすより、自ら是正することでリスクを最小化できます。

13. まとめ

脱税調査(税務調査)は、適切な知識と準備があれば、過度に恐れる必要はありません。

しかし、「知らなかった」では済まされないのが税の世界です。

安易な気持ちで行った売上除外や経費の水増しは、数年後に重加算税や信用失墜という形で必ず自分に返ってきます。

万が一、過去の処理に不安がある方や、すでに調査の連絡が来てしまった方は、一人で抱え込まず、直ちに税務調査に強い専門家へサポートを求めてください。

迅速な初動対応が、あなたとあなたの事業を守ります。

税理士法人羽賀・たちばなには、元国税専門官・元国税審判官の経験を持つ弁護士が在籍しています。

税務署の手口を熟知した専門家が、通常の税務調査から強制調査(査察)の対応まで、税務・法務の両面から貴社の利益と権利を守り抜きます。

『調査の連絡が来て不安だ』

『過去の処理に懸念がある』

という方は、事態が悪化する前に、まずは当法人の法律相談・税務相談をご利用ください。