富裕層に対する税務調査

税理士法人羽賀・たちばな 代表税理士

たちばな総合法律事務所 代表弁護士 橘髙 和芳

大阪弁護士会所属 52期/登録番号:27404

近畿税理士会所属 税理士/登録番号:130995

京都大学法学部在学中に司法試験現役合格。弁護士登録後、国税不服審判所(国税審判官 平成24年~同27年)を経て、現職。担当する企業法務案件が「金融・商事判例」など専門誌に掲載された実績。

税理士法人羽賀・たちばな 代表税理士

たちばな総合法律事務所 弁護士 山田 純也

大阪弁護士会所属/登録番号:38530

近畿税理士会所属 税理士/登録番号:145169

東京国税局(国税専門官)で銀行/証券会社などの税務調査に従事。弁護士資格取得後、大阪国税不服審判所(国税審判官 平成25年~同29年)として国際課税、信託に係る案件、査察関連案件等に従事し、企業内弁護士を経て現職。

このコラムの要点(目次)

第1 富裕層に対する国税当局の監視が功を奏した旨の記事

海外の不動産売却取引、国内株式取引に係る脱税

2024年1月15日の読売新聞オンラインに、①海外で不動産売却取引や②国内の株式取引に係る脱税を、国税当局が捕捉した旨の記事がありました。

国税庁は全12の国税局・国税事務所に「富裕層プロジェクトチーム」を設置し、海外の税務当局と連携し、監視や調査に力を入れている、とする記事。

海外の不動産売却取引

① 海外で不動産売却取引は、不動産代金を家族名義の外国の銀行口座に保管していたところ、「CRS(共通報告基準)」に基づいて国税当局が把握したという内容でした。

おそらく、国税当局は、「CRS(共通報告基準)」により入手した日本人名義と思しき口座情報から、海外の不動産取引にたどり着いたのではないかと推測されます。

一見して日本字名義とわかる口座名義については、少なくともCRS連携している国に口座についてはいずれ国税当局に分かってしまうということを想定したほうが良いと思います。

なお、CRSと連携していない国に口座を作れば安心かと言うと、大使館等に駐在する職員が当該国の当局に照会することもあり得るほか、そもそも財産権保護が十分ではない法制又は政治の不安定さという別のリスクを負担することになります。

国内の株取引

また、② 国内の株式取引は、おそらく非上場株式ですが、法人税申告書の別表二の異動状況を継続的に監視していたのではないかと推測されます。

株主の異動があったこと、買主の資金の移動状況などから売主(所得脱漏者)の所得金額を認定していったのではないかと思われます。

国税当局は、重点管理富裕層については関係法人や家族についても監視しているようであり、その監視の目が徐々に広がっているのかもしれません。

査察事件との関係

上記の記事は、あくまで税務調査として税金を追徴した旨の記事ですが、査察事案となってもおかしくない金額と手口であった印象があります。

特に②の事案で、納税者は、「税理士に任せきりで申告に関知していなかった」と陳述し、逋脱の意思が無かったと主張したいようですが、金額の多さからそのようなことがあり得るのか一般的な経験則からは疑問があります。

上記陳述が、合理的と判断できるかは、周辺の間接時事との整合性によりますが、整合しない場合には不合理な弁解として逆に不利益に働きますので、どのように陳述するかは、弁護士と相談したうえで判断する必要があります。

第2 富裕層に対する税務調査

富裕層とは?

富裕層に当たると判断する基準については、大きくは稼ぎ(所得額)で見るのか、資産額で見るのかがあります。

もっとも、多く稼いでいる人(フローリッチ)は、それなりに資産を蓄えられそうですが、実際には、蓄えが少ない場合もあります。

資産が多い人(ストックリッチ)は、例えば不動産ばかり所有していて、現金収入が少ないという場合もあります。

そのため、富裕層の定義は、人や会社によって様々ですが、金融機関の設定する定義は、投資信託などの金融商品を多く買ってくれる余裕がある人という視点からのものですし(金融資産額基準)、税務署の設定する定義は、脱税の誘惑にかられやすい人、換言すると、税務調査で多額の税金を取れそうな人という視点からのもの(所得額基準と資産額基準)と言えそうです。

国税庁では、法人税部門、所得税部門、資産税部門など縦割の組織ですが、それでは十分に財産状況を把握できず適正な課税ができないという観点から富裕層を様々な意味で包括的に捉えようとして、重点管理富裕層PTを設置してトータルでの課税漏れの根絶を目指しているようです。

国税庁の考える富裕層の基準

国税庁では、富裕層を以下のとおり区分しているようです。

⑵:上位富裕層

⑶:その他富裕層(以上は「継続2管理事案」と呼称されているようです)

そして、2015/9/3 日経新聞朝刊記事によると、富裕層の選定基準は以下のとおりとされています。

カッコ書きは、金額を把握するための資料と筆者が推測するものです。

(法人による配当調書、個人の所得税申告書)

② 所有株式800万株(口)以上

(非上場は法人税申告書別表二、上場企業はオーナーやその資産管理会社などの公開情報)

③ 賃金の貸付元本1億円以上

(法人税申告書の勘定科目内訳書)

④ 貸家などの不動産所得1億円以上

(個人の所得税申告書)

⑤ 所得合計額が1億円以上

(個人の所得税申告書)

⑥ 譲渡所得及び山林所得の収入金額10億円以上

(個人の所得税申告書)

⑦ 取得資産4億円以上

(譲渡した者の所得税申告書、相続税申告書)

⑧ 相続などの取得財産5億円以上

(相続税申告書)

⑨ 非上場株式の譲渡収入10億円以上、または上場株式の譲渡所得1億円以上かつ45歳以上の者

(個人の所得税申告書)

⑩ 継続的または大口の海外取引がある者、または1~9の該当者で海外取引があるもの

上記①~⑩が⑴~⑶とどう対応するかは明らかではありませんが、推測するに、

⑵:上位富裕層 → ①~⑨のいずれか。

⑶:その他富裕層 → ⑴、⑵以外。

総資産2億円以上、医師・会社オーナー・上場企業役員など高額所得者、過去10年間の譲渡所得金額5000万円以上などの基準があると推測されます。

上記の基準から、期待利回りなどを勘案して推測すると、重点管理富裕層PTが想定している富裕層(上記⑴、⑵)は、財産総額が20~30億円以上の方を想定していると思われます。

② 株式基準:800万株×500円=40億円

③ 貸金基準:1億円(他にも10億円ほど資産が無いと貸せない?)

④ 不動産所得:1億円÷期待利回り4.5%=22.2億円

⑤ 所得合計:1億円(フロー基準)

⑥ 譲渡収入:10億円(所得金額は7~8億円か。ほかの財産を足して10~20億円?)

⑦ 取引取得資産:4億円(余裕率20%とすると、5億円)

⑧ 相続取得財産:5億円

⑨ 非上場株式の譲渡収入:10億円(M&Aとすると、他に退職金が数億円とそれまでの蓄積額とで合計20億円?)

上場株式の譲渡所得:1億円(利益率30%とすると、33億円)

また、上記区分するための資料をどう収集するかについては、以下の資料によると推測されます。

② 国外送金調書、国外財産調書、財産債務調書、CRSによる情報、国外証券移管等調書、

③ マスコミ情報、ネット情報、投書など

注:フェイスブック等でよく高級車を買ったと顕示的消費を誇る方がいますが、税務調査の端緒となってしまいます。

税務署は、ネットを巡回して、羽振りの良い方や高額な資産を購入された方を探索しており、きちんと納税されているか照合の上で、申告所得額が僅少、または申告の形跡がない場合には、税務調査(机上調査。預金口座の履歴の照会など)→税務調査(実地調査。納税者への質問応答録取など)と発展していきます。

上位富裕層の税務調査の特徴

⑴ 税目の垣根を超える

国税局は、所得税、法人税、資産税(贈与税、相続税、譲渡所得税)、徴収など縦割りの組織ですが、上位富裕層への税務調査については、税目の垣根を越えて管理・調査することになっています。

そのため、対する納税者も、法人税・所得税のみならず、資産税にも強いこと、加算税の仕組みにも詳しく、証拠収集・評価に長けた専門職といったチームを編成して総合的に対応をする必要があります(筆者が国税不服審判所にいた経験からすると、税務署に限らず行政部門のマンパワーは分厚く、その能力は非常に高いので、顧問税理士1人又は顧問弁護士1人といった「点」での対応では、その調査力に抗しきれないでしょう。)。

⑵ 愛人も含む関係者全員が監視対象

上位富裕層個人を取り巻く、関係者、経営する法人、親族、特殊関係人(税務的に愛人のことを意味します)が調査の対象となると推測されます。きれいに別れることができない場合には、③の投書に結び付くことになります。

事業実態のない法人の役員につけることも散見されますが、事業実態が無い法人への外注は、寄附金としてほとんどが損金算入されないことになります(事業実態のある法人の役員した場合には、役員の実体があるかを税務調査で問題視されるほか、他の従業員に対して公私混同をしてもいいというシグナルを結果的に発していることになり、従業員による不正を誘発する結果になります。)。

また、中国では、最近、食事の宅配の普及により愛人か否か(コロナ下で、高級マンションに一人分の高価な食事の宅配を依頼することが急増し、不審がられて発覚することが多いようです)が、SNSで漏れだすことがあるようです。

税務署は、ネット上での商取引などを監視する部門がありますので、日本でも注意が必要です。

⑶ 生きている間は海外資産の収益の漏れ、死亡後は相続税

令和元事務年度国税庁実績評価の事前分析表によると、「富裕層については、多様化・国際化する資産運用から生じる運用益に対して適正に課税するとともに、将来の相続税の適正課税に向けて情報の蓄積を図る観点から、積極的に調査を実施します。」とあります。

生きている間は、「多様な」資産運用、例えば暗号資産などの新種の資産売買やバイナリーオプションなどの新種の金融商品の売買、「国際化」資産運用としては、海外の収益不動産や株式等の収益の未申告を重点的に確認するようです。

もちろん、伝統的な国内資産からの収益の申告漏れも目を光らせていると思われます【cf1】。

また、生きている間の取引は、KSKという国税総合管理システムに情報を蓄積しており、納税者ごとの情報を管理し、全国の税務署から検索することができます。

また、情報の保管年限は10年ではないようです(推測)。

⑷ 税務署は死亡の事実もすぐに把握する

死亡した事実は、市町村役場から自動的に税務署に通知されますので(相続税法58条)、日本国内で死亡した場合は、税務署は死亡した事実をすぐに把握すると思ったほうがいいでしょう。

「相続税申告のお尋ね」ももちろん行くことになります。【cf2】

税務調査(実地調査)への対応

税務調査の対象が、①法人、親族、特殊関係人と広範囲であること、②国境の障壁がCRSにより低くなっていることから、税務調査(実地調査)の事前通知が来たときは、税務署はすでにかなりの情報や資料を把握しているという前提のもとに対応する必要があります。

場合によっては、修正申告や調査前の納税(予納申出書の提出、本税・加算税・延滞税の概算額の納税)を調査前に行うことも検討を要します(過少申告加算税の割合は、調査の事前通知が行政指導か否かで差が出ます。)。

この点は、税理士としての専門能力のほかに、弁護士としての専門能力(相手方の収集するであろう証拠の推測と対応検討などは優れて弁護士としての専門領域です。)を求められます。

税務署は、通常の税務調査と同様に、実地調査の最初の1~2時間ほどは、景気や会社の経営状況、生活状況、投資状況など雑談がてら、当人の考え方(納税意識など)や資産運用方針を確認し(場合によってはカレンダーが証券会社のものではないかなども確認します。これは相続税の税務調査と同じ着眼点と思われます)、最後に問題となる取引を追及してくるという流れになります。

その際に、税務署は全ての疑わしい取引を把握しているわけではないので、税務署の切込みに全てに即答する必要はありませんが、安易な否定は重加算税リスクを誘発します(税務署から見ると、証拠と異なることを否定する応答は、隠ぺい・仮装しようとしているように見え、高額な重加算税を賦課しようという動機づけになります)。

署員の話しぶりなどから、税務署の把握している情報が第三者等から入手した、又は動かしがたい証拠であると推測される場合に、素直に認めたほう良いでしょう。

また、記憶があいまいである場合(【cf3】。取引内容をそもそも認識してない場合もあります)には、「皆さんの貴重なお時間を割いていただいている大事なことなので、曖昧なままお答えするのは失礼にあたると思います。思い出すまで待ってください。資料がないか探して思い出したい。」などと丁寧に答えたほうが良いでしょう(なお、応答例は一例にすぎません)。

また、「前回の調査では問題とならなかった」という応答は、軽く1回程度言う分には構いませんが、何回も前回調査では指摘を受けなかったとしつこく言い募ることはNGです。

税務署に限らず行政部門の職員の発想法からすると、前回の調査での指摘が無かった・問題視されなかった旨の応答は、税務署からすると、「本来払うべき税金を諸般の事情から看過されただけなのに、何回も言い募るのは順法精神・納税への意識が低い。きちんと納税している納税者との公平が保てない。」、「前回の調査で見落としがあったということだから、今回の調査のみならず前回の調査分についてもダブルで課税しなければならない」と捉えることになり、結局、追加で納税する税額、加算税、延滞税が増えるリスキーな答弁といえます。

~最後はどこで死ぬかという余生対策に行きつく~

本来の優先順位 :余生対策 → 争続対策 → 相続税対策

税務署としては、納税者が生きている間に所得税や法人税を課税しきれず残った財産(脱税か節税かはともかく)に税金をかける最後のチャンスが相続税という意識があります。

そのため、税務署による富裕層の管理・課税への対抗策としては、結局、相続税対策ということになります。

ただ、相続「税」の低減のみを目的とすると、「争続」となりがちであり(相続人に不満を呼び起こす不公平な分配になることが多いため)、また、そもそも相続税はあなた本人の死後に発生し、あなた自身には関係が無い事柄なので、余生をどこでどのように過ごすかが、一番優先順位が高いことになります。

そのため、①余生の過ごし方と金銭の準備(役員からの退任と退職金の受領の金額と時期の検討、最後はどこで過ごすかの検討)、②争続対策(遺産分割対策)として、遺言・信託・生前贈与の選択、③納税資金対策(生命保険金の活用、小規模宅地特例を充足するよう条件の整備の指示など。ただし、富裕層はすでに実施済みと思われます)、④節税策の順番で検討するのが王道です。

なお、優先順位は、ご自身の価値観によりますので、④が一番の優先順位と考えるのであれば、それでも問題ありません。【cf4】

①アパートや駐車場の収益を一度も申告をしたことが無い方、

②背取りなどamazonや楽天などで売買を繰り返している方、

③個人で輸出入を頻繁にしている方

などです。消費税が発生する取引の場合には、帳簿を作成していないことが多いため、仕入税額控除が認められず、かなりの金銭的ダメージを受けることが多いので、今まで無申告の方は、申告をしたほうが無難と思われます。また、インボイス制度が導入され、取引先からインボイスの発行を求められることになっていきますので(売り先が消費者個人のみであれば別ですが)、この点からも所得税・消費税の申告をし、法人設立による所得の分散といった王道的な節税を検討したほうが良いでしょう。

【cf2】富裕層に該当しない場合でも、税務署は、過去の確定申告の所得金額、固定資産課税台帳、保険金支払調書などから相続税が発生すると睨んだ方に「相続税申告のお尋ね」を発送します。「相続税申告のお尋ね」が届いたら、速やかに相続財産の洗い出しなどに対応し、仮に相続税が発生しない計算結果になった場合であっても、お尋ねへの回答をしつつも、相続税申告書を提出したほうが良いでしょう。

例えば、以下のような相続人が認識できないような財産が見つかる場合があり、

②死亡保険金が相続人の一人が受領してそれを他の相続人に秘密にしている場合

③最後まで同居していた相続人が死亡直前に多額のお金を預金口座から出金してほかの相続人に黙っている場合

④いわゆる名義預金の指摘を受ける場合

相続税0円と考えて相続税申告をしなかったところ、後日の税務調査で相続税の発生が判明し、過少申告加算税(10~15%など)より税率の高い無申告加算税(15~20%など)、仮装・隠ぺいがあると判断されてしまった場合には重加算税(35~40%など)が賦課されてしまいかねないためです。

また、現在の日本法では、御成敗式目の悔返のような贈与取消権はありません。

親孝行するのを条件に贈与したけど、親孝行しないからお金を返せという「親不孝訴訟」(負担付贈与の債務不履行に基づく贈与契約の解除と贈与物の返還請求訴訟)は、子が少しでも孝行めいたことしていたら解除を認めないのが裁判例です。

また、平均余命が10年以上あるか、国外転出課税への対応の問題はあるものの、相続税がない、又は低廉な国へ推定相続人ともども移住することも選択肢となります。

弱肉強食のリヴァイアサンの乱立する世界へ出ていくことになりますので、それなりに国力がある国へ出国した方が無難と思われます。

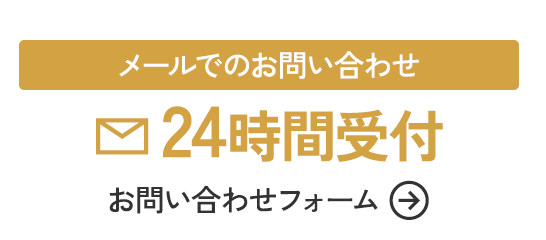

総合的な対策~当事務所のできること~

法人、代表者個人、ファミリー全体などについて、民法、信託法、不動産登記法、所得税法、法人税法、所得税法、相続税法など、法律の種類などをすべて踏まえた、継続的な対策を要します。

当事務所であれば、弁護士・税理士を兼ねたスタッフが対応に当たり、法律顧問、税務顧問として対応に当たります。