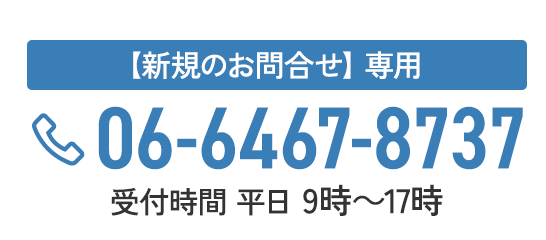

国税局の査察調査への対応と流れ

税理士法人羽賀・たちばな 代表税理士

たちばな総合法律事務所 代表弁護士 橘髙 和芳

大阪弁護士会所属 52期/登録番号:27404

近畿税理士会所属 税理士/登録番号:130995

京都大学法学部在学中に司法試験現役合格。弁護士登録後、国税不服審判所(国税審判官 平成24年~同27年)を経て、現職。担当する企業法務案件が「金融・商事判例」など専門誌に掲載された実績。

税理士法人羽賀・たちばな 代表税理士

たちばな総合法律事務所 弁護士 山田 純也

大阪弁護士会所属/登録番号:38530

近畿税理士会所属 税理士/登録番号:145169

東京国税局(国税専門官)で銀行/証券会社などの税務調査に従事。弁護士資格取得後、大阪国税不服審判所(国税審判官 平成25年~同29年)として国際課税、信託に係る案件、査察関連案件等に従事し、企業内弁護士を経て現職。

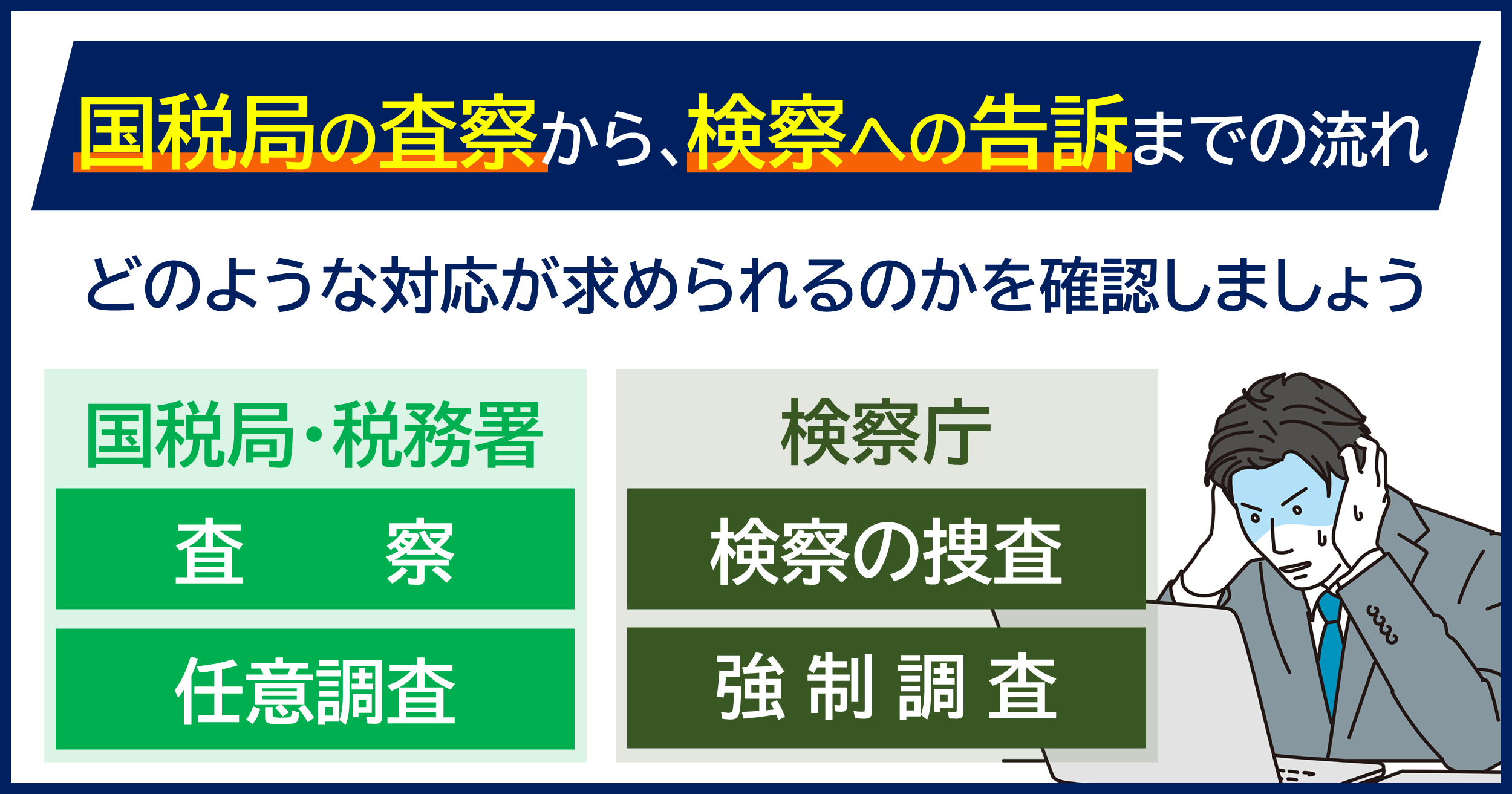

第1 査察部門の捜査の流れ

1 査察部門の捜査の流れと各段階での解説

査察事件の流れは次のように進んでいきます。

① 査察部門(マルサ)による調査

水面下で調査は進みます。

![]()

①´ 国税局・税務署による税務調査

密告、捜査機関からの課税通報制度、税務調査の結果、脱税額が多額かつ悪質な場合、査察部門に資料が引き継がれます。

![]()

② 国税局査察部門による調査(裁判官による捜査を許可する令状に基づく臨検、捜索、差押から始まり、取調べと供述調書の作成)

査察部門による調査の終盤に、修正申告書案の提示などがある場合があります。

![]()

![]()

③ 検察との間の協議会での審査

検察が告発容認とした場合、査察部門が検察へ告発(告発の割合70~75%)

告発せず、査察としての調査終了(25%~30%)

なお、修正申告を要します。

![]()

④ 検察による捜査

補充の捜索差押、取調、場合によっては逮捕・勾留

![]()

⑤ 検察による、起訴(約70%)

不起訴(約30%)。いずれも修正申告が必要。

![]()

![]()

⑦ 判決

有罪率はほぼ100%。執行猶予がつかない実刑判決となることもあります。

![]()

⑧ 控訴、高等裁判所(控訴審)の刑事裁判

控訴を依頼される例は多くありません。

2 税務署による税務調査から査察への引継ぎ

税務調査の結果、脱税額が多額かつ悪質な場合、査察部門に資料が引き継がれ、査察部門は、脱税犯として検察へ告発するため犯則捜査を行います。

法人税や所得税では、脱漏所得額(脱税額ではありません)が1億円弱またはそれ以上の場合には、査察に引き継がれて強制調査となる可能性を念頭に置く必要があり、税務調査段階から細心の注意が必要となります(脱漏所得金額、たまりのいずれかが2000万円以上の場合には査察部門に連絡されると考えてください)。

消費税も、不正還付事案が多いことから、額を問わずに要注意です。

相続税は、未申告の財産額が1億円弱の場合には、査察部門へ引き継がれる可能性を念頭に置いて税務調査に対応する必要があります。

そのため、脱漏額が多額の場合には、速やかに税務や査察に詳しい弁護士に相談しなければならなりません。

なお、大阪国税局では、査察部門が5階にあることから、税務署員は査察部門を「ゴカイ」と言うことが多いので、「ゴカイ」という単語が出た場合には注意が必要です。

また、「(査察情報)連絡箋」という言葉が出た場合も要警戒となります。

たまりは、簿外資金(裏金)のことで、具体的には現金や貴金属などの現物です。

国税局や税務署による税務調査は、適正な課税の実現であり、それ以上でもそれ以下でもありません。

そのため、脱漏した金員について、役員賞与(又は使途不明金)として社外に流出したという点を捉えて更正処分や修正申告により課税できれば十分で、流出した金員が実際にどこに流れているか、どこに蓄積・費消されているかという行先についての関心は、査察部門と比較すると薄いです。

いわばPLの視点からの調査が大半です。

他方、査察部門は有罪立証で不可欠な「故意」の立証を重要命題としているので、脱税した資金がどこに蓄積・費消されているか、どのような資産科目に化けているかは「故意」の立証として必要不可欠です。

例えば現金なのか(保管場所・隠し場所により故意の立証を補強します)、他人名義の口座か・海外口座か(他人名義の口座や海外口座を利用する合理的理由がなければ故意の立証を補強します)、ギャンブルなどの浪費か(ギャンブルを目的とする営利法人はないので、行為者の故意を補強します)という、脱税した資金の最終的な行き先はどこか、BSでいうどの資産科目に化けているのかという視点を重視しています。

3 査察部門による調査

査察部門では、令状に基づく捜索差押といった強制調査を実施する、はるか以前から、納税者、家族、特殊関係人(愛人を意味します)、関係法人などの申告書、関係者名義の口座の履歴(銀行への預金照会)、納税者などの行動、SNS、渡航歴を調査します。

最近は、SNSから、納税者が何にお金を使用しているかの嗜好を読み解いて、「たまり」の見当をつけることができるようです

集められるだけの資料を集めたうえで、次の捜索差押となります。

4 国税局査察部門による令状に基づく捜索差押

納税者の方は、多くの場合、ある日突然やってきた国税査察官が示す令状を見て初めて査察部門による調査を初めて知ることになります。

家宅捜索は、国税通則法第11章にもとづく強制処分であり拒否することはできません。

捜索差押は、納税者の自宅、会社事務所、愛人宅など関係先に、査察部門の職員が分担して一斉に捜索差押に入り、必要な帳簿、書類、パソコンのデータ、メールなどを押収します。

多くの納税者は、突然の出来事に、茫然自失となってしまいます。

査察部門は、押収された資料について、領置目録を作成して、その写しを所持者等に交付することになります(国税通則法143条)。

また、この時に、納税者、経理担当者、従業員、税理士などから質問顛末書などの調査に署名押印を求められることが多いです。

質問顛末書は査察官が作成することから、聴取時の誘導などにより、査察官が考えるストーリーで作成されることが多いです。

他方、この質問顛末書への署名押印は、任意です。

拒絶することもできます。

したがって、被疑者の立場からすると、安易に署名押印することなく、真に自らが供述した内容であるかがを真摯に吟味する必要があります。

そして、真に自らが供述した内容とは異なる内容が記述されている場合には、変更を求めなければなりません。

場合によっては、その場での署名押印は留保して、弁護士に相談する選択肢も考慮すべきです。

強制調査に入られたら、70~75%の確率で検察に告発されます。

そのため、強制調査を受けたその日の内か翌日には税務や査察に詳しい弁護士に相談して、押収された資料に関する領置目録を見ながら、また、聴取を受けた者の説明内容の概要から、今後の対応方針を決定する必要があります。

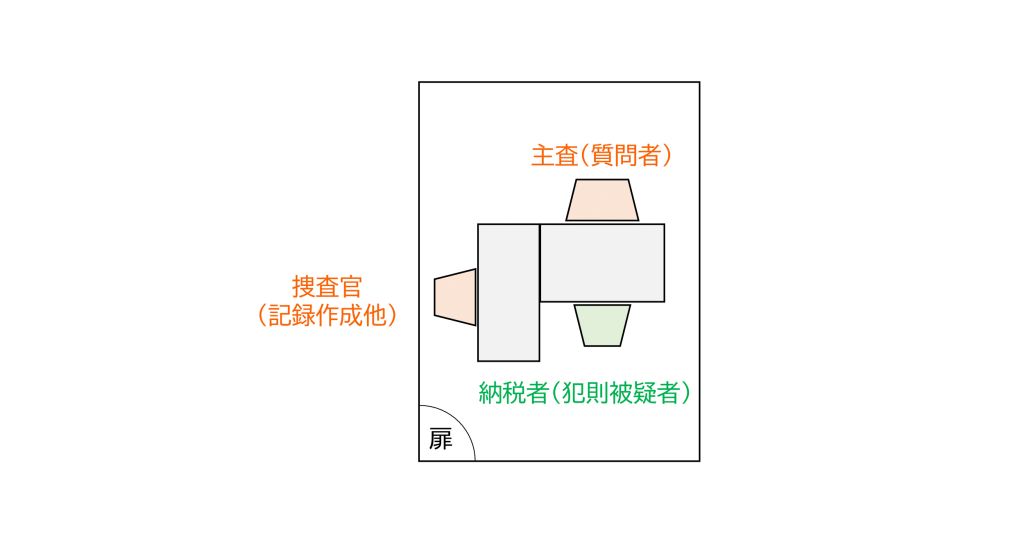

5 査察部門による取調べ、調書作成

査察部門は、主査と査察官が2人1組となって、脱税の全体像の解明と故意の立証のため、納税者(犯則嫌疑者)に様々な質問をして、供述録取書(質問顛末書、質問応答録取書ともいう)を作成します(国税通則法152条1項)。

何回も取調べがありますので、日程の変更の要望はしてもよいですが、取調べ自体を拒否することは、犯則調査はなく通常の税務調査として質問検査拒否罪に該当する可能性があるほか(国税通則法128条2号。1年以下の懲役又は50万円以下の罰金。ただし、納税者(犯則嫌疑者)には、黙秘権があると解されますので、自己に不利な内容については、黙秘の理由等を言わずに「黙秘します」とのみ述べて黙秘することができます)、検察段階で逮捕される可能性が高くなるので、避けたほうが良いでしょう。

また、日本の刑事法制では、取調室に弁護士・税理士が立ち会うことは認めていません。

そのため、弁護士に依頼されている場合、事前に打ち合わせを入念にする必要があるほか、弁護士の判断により取調べの際に弁護士が国税局の1階で待機することもあります。

「供述録取書」とは、納税者の供述を査察部門が文字化・文章化し、読み聞かせの上で、内容に間違いが無ければ署名押印を求めて完成する文書です。

署名押印をすると、その供述録取書の供述内容を撤回することは、現在の刑事裁判の現状では不可能又は著しく困難となるため、署名押印する前に、供述録取書の内容が正しいか何度も読み返し、訂正して欲しい箇所は訂正を申し出なければならず、訂正に応じてくれない場合には署名押印できない旨述べるべきことです。

署名押印は、権利であって義務ではないことを念頭において取り調べに臨む必要があります。

取調べ当日は、署名押印を保留にして、弁護士と相談してから(1階に待機している場合にその意見を仰いでから)、調書の訂正申立や署名押印をするということも検討しなければなりません。

取調室は、2対1の孤独な戦いとなります(狭い部屋で主査と査察官2名が犯則被疑者1名に対し、質問・取調べを行います。)。

取調べ中も、取調べが終わっても、「あの供述で良かったのか」、「不用意にしゃべりすぎていないか」、「矛盾したことを言っていないか」不安になります。

刑事事件であることから、査察・検察は、刑事裁判で「故意」の立証をしなければなりません。

それに対して、納税者側としては、それに対して脱漏が生じた理由・経緯・手法などから故意を争うことができるかを検討しつつ、取り調べに応じるか、記憶と書証との整合性のある供述内容を検討することになります。

税務に詳しい弁護士でないと、査察部門のベストストーリー(納税者にとってのワーストストーリー)に対してどのように反証・反論するかの法律上又は証拠構造の組み立てることができず、起訴されるまで静観して起訴後に情状弁護を目指すということになりかねません。

また、関係者からの聴取も場合によっては検討しなければなりませんが、後述の「罪証隠滅のおそれ」に該当しないようにしなければならず、これは税理士では判断できず、弁護士でないと判断ができない領域です。

なお、脱税の刑事事件における故意は、単に脱税額を知っていただけでは足りず、積極的な脱税意図や悪意が要求されます(脱税額が大きければ、うっかりミスの言い訳は通らず悪意性が認められやすくなりますし、単なる架空経費の計上よりも複雑なスキームによる場合のほうが積極的な脱税意図が認められやすくなりますし、いわゆる「たまり」がある場合も悪意性が認められやすくなります)。

査察による捜査は、税務にも刑事裁判にも詳しい弁護士に相談しながらでないと、乗り越えることができない荒波です。

不安な状態で捜査・取調べを受けると、転覆・漂流してしまいますので、早急に税務に詳しい弁護士に相談するのが良策です。

1 心構え

⑴ 査察部門と犯則嫌疑被疑者(あなた)は、対立関係にあり、査察部門は、あなたがまじめに納税する国民をあざ笑うかのように巨額の税金を脱漏して私利私欲に走る極悪人のひどい奴で、自分可愛さで平気でウソをついたり、自分に有利なように事実を歪めたりする人物だという前提で取り調べに当たります(刑事捜査なので仕方ありません。)。

また、査察部門は、「俺は何でも知っているぞ」、「(査察部門の想定している通りに)供述しないと不利になるぞ」という態度で供述を引き出そうとします。

⑵ そのため、査察部門の発言については、あまり真に受けずに、記憶通りのことを話し、「知らないことは知らない」、「覚えていないことは覚えていない」、記憶が曖昧な場合には「曖昧なので思い出させてほしい。証拠を見ると思い出せるかもしれません」などと供述するのが重要です。間違っても、記憶があいまいなまま供述することは避けたほうがいいです。

2 具体的注意点

⑴ 取調べは、一般的に次のステップを踏みます。

① 職員が口頭で記憶を引き出すように質問と応答

② 職員が証拠を提示しながらの質問と応答

③ 職員が供述録取書案の作成(作成済みの草案の修正など)

④ 職員が供述録取書の読み聞かせ

⑤ 犯則嫌疑者が供述録取書へ署名押印

⑵ 供述録取書は、査察部門が作成し、読み聞かせをします。

そして、読み聞かせの途中や読んだ後に調書を見て、修正箇所を具体的に指摘する必要があります。

少しでも違うと思う箇所は、積極的に修正依頼をする必要があり、納得できなかったら、「弁護士に相談して決めたい」、「修正してくれないのであれば署名押印できない」と言ってください。

査察部門は、「君の言っていることと書いていることは同じだ」、「悪いようにしないから」、「君の言うとおりに書いたら、どうなっても知らないよ」などいろいろ言いますが、説得するためのトークに過ぎないことがほとんどなので、真に受けずに慎重に判断する必要があります。

最高裁昭和47年11月22日大法廷判決より、刑事責任追及を目的とする査察の調査において、黙秘権が認められます。

ただし、質問しきれなかった点について再度の取調のため来庁するよう要請を受けることになるので、途中退席は、事前に弁護士と相談したうえで判断することになります。

警察署の取調室では一対一で取調べを受けることが多いのに対し、検察庁での取調では、検察官と検察事務官(書記、記録整理)2人で被疑者1人の取り調べを行いますので、検察庁の取調室に似ています。

1 調査の対象年数が違う

国税局(調査部、資料調査課)や税務署の調査は、当初の事前予告では3年分のみでも、取引内容によっては5年分に延びることもあり、偽り不正行為があれば7年分まで延びることもあります。

他方、査察部門の調査は、調査に時間がかかり、検察官による捜査や刑事裁判でさらに時間がかかることもあって、3年分が調査対象となります。

そのため、納税資金確保という当面の資金繰りの観点からは、国税局や税務署の調査のほうが厳しいことが多いです。

なお、査察部門から課税部門に引き継がれて課税対象年数が延びることもよくあるので、査察部門の調査だから3年分の納税資金だけ予定すればいいわけではなく、5~7年分の納税を想定したほうが無難です。

2 かけられる時間が違う

国税局(調査部、資料調査課)による通常の税務調査は、1年を2分割にして3~6か月でめどを付けようとする傾向がありますが(担当職員の人事異動がない場合には6カ月に縛られないこともたまにあります)、査察部門の調査は、刑事事件という性質上から、捜索差押からの調査期間が1年かかる例は少なくない印象です。

3 供述録取書の作成回数が違う

国税局(調査部、資料調査課)や税務署の調査では、供述録取書(質問応答録取書)を作成するのは重加算税を課税する場合に1回だけ作成することが多いです。

査察部門の調査は、故意を立証するための資料収集であり、納税者(犯則嫌疑者)の記憶・認識を文字化する供述録取書の作成は必須で、何回も供述録取書を作成します。

4 質問項目が違う

課税のみを考えると、①脱漏所得の額、脱漏税額、②脱漏行為(不正行為)を確認することで、課税の目的は達します。

有罪立証のためには③行為者の特定(犯人性のほかに、主体的に指示した者が誰かなど情状という意味でも行為者の特定は重要です)、④故意の立証を要するほか、①と②についてもかなり厳格に立証が要求されます。

そのため、査察部門の質問項目は多岐にわたります。

5 検察への告発(約70~75%)

査察部門は、検察と協議しながら捜査を進めますが、国税局と検察官との告発要否を検討する会議(告発勘案協議会)で、検察官が告発を受理できる(≒起訴して有罪判決が取れそうな事件である)と判断した事件のみが告発されます。

告発に至らずに調査終了となるのは、25~30%ほどあります。

逆に言うと、査察が入った事件は、3分の2以上の確率で検察に告発されています。

告発された案件の70%以上は起訴されることからすると、告発されないようにすることが何よりの目標となります。

そのため、そもそも脱税ではない、単純な脱漏で故意がない、脱税額が多額ではないなどと主張していくことになり、ケースバイケースですが、弁護士・税理士が問題点や脱漏額に係る意見書を提出することもあります。

30%の狭き門に入れるように弁護士・税理士とともに荒波を乗り越えていかなければなりません。

なお、告発されなかった場合でも、修正申告による本税の納付、数カ月後に来る加算税や延滞税の納付が必要です。

そのため、告発の荒波を乗り越えると、今度は資金繰りという荒波に頭を痛めることになります。

過少申告加算税 10~15% 延滞税は最長1年

無申告加算税 15~20% 延滞税は最長1年

重加算税 35~40% 延滞税は法定申告期限から納付までの期間発生

国税局が検察官に告発すると、国税局がプレスリリースで実名の報道があります。そのため、告発された場合に、報道機関向けのコメント、金融機関や重要な取引先への説明を行っておく必要があります。

6 検察による捜査

検察は、刑事捜査・有罪立証のプロですので、必要であれば改めて捜索差押を行うほか、納税者や関係者を逮捕・勾留することもあります。

査察部門が捜索差押をした場所についても、改めて捜索差押をすることがありますし(1回捜索差押を受けたら、同じ場所への捜索差押はないと勘違いされている方が多いようで、差押えを免れた重要資料をわざわざ移動させる例が多いため、同じ場所も改めて捜索差押を受ける事例は意外と多いです)、検察官の視点から見て別の場所の捜索差押をすることもあります。

また、「逮捕」するには、「住所不定」、「逃亡のおそれ」、「罪証隠滅の恐れ」のいずれかの要件が必要ですが、査察段階の調査で病気など正当な理由もなく調査に応じていない場合には、「逃亡のおそれ」の要件に該当する可能性が高くなります。

また、経理担当者や特殊関係人といった関係者との口裏合わせの可能性がある場合、現金や証拠物品を隠匿・破棄する可能性がある場合には、「罪証隠滅の恐れ」があるとして逮捕されます。

逮捕

拘置所に身柄拘束。

![]()

検察官は48時間以内に裁判所に勾留請求

弁護人は、勾留の必要性がない旨や罪証隠滅の恐れがない旨の意見書提出。

![]()

![]()

![]()

![]()

![]()

~10日間の勾留

弁護人は、脱漏額が少ない、悪質性が低い、反省しているなど起訴するべきではない旨の意見書提出。

![]()

(別事件で逮捕の場合は上記の勾留請求の繰り返し)

起訴の場合は、被疑者勾留から被告人勾留に手続が変わり、保釈請求による身柄の早期解放をめざすことになります(被疑者勾留段階では、保釈請求が認められません。

また、被告人勾留(第1事件)と被疑者勾留(第2事件)が競合する場合、すべての勾留が被告人勾留になってから(すべての事件について起訴・不起訴が決まってから)保釈請求をしないと、事件ごとに保釈金の納付が必要となってしまいます)。

検察官面前調書の作成

検察官は、納税者(犯則嫌疑者)、関係者から事情聴取をして、供述録取書(特に検察官面前調書と言われます。)を作成します。

検察官面前調書の作成時の注意点は、査察部門が作成する調書と同じです。

なお、関係者について作成される検察官面前調書は、査察部門作成の調書よりも重い法的効果が付与されています(刑訴法321条1項2号。いわゆる2号書面)。

関係者への接触は、口裏合わせをたくらんだとして「罪証隠滅のおそれ」に該当する可能性があるので、仮に連絡の必要がある場合でも、弁護士の指示を仰ぎ、弁護士を通して連絡する必要があります。

また、納税者(犯則嫌疑者)の供述録取書は、検察官面前調書、査察部門作成の調書ともに、不利益な事実の承認を内容とするものは当該調書が刑事裁判で証拠採用されます(刑事訴訟法322条1項)。

7 検察による起訴・不起訴

検察官は、起訴・不起訴の権限を独占しており、起訴した以上は必ず有罪判決を取ることを使命としているようです。

検察官は、検察官自身の必要な捜査を終えると、起訴・不起訴の判断をしますが、脱税事件では70%の確率で起訴となります。

起訴であれ、不起訴であれ、修正申告と納税をする必要があります。

なぜなら、故意を争う場合であればともなく、修正申告と納税は情状立証で一番重要な部分であるからです。

8 地方裁判所(一審)の刑事裁判

多くの場合は、脱税の対象金額について争うことはあるものの、情状酌量による執行猶予付き有罪判決を求めることになります。

有罪率は、ほぼ100%ですが、初犯の場合は、執行猶予が付くことがほとんどです(稀に実刑判決となることもあります)。

情状立証として、①修正申告(本税、加算税、延滞税、地方税)の提出、②納税義務の履行、③二重チェック体制の確立、コンプラ体制の確立、新たな税理士・弁護士との顧問契約の締結などの書面による立証が必要となります。

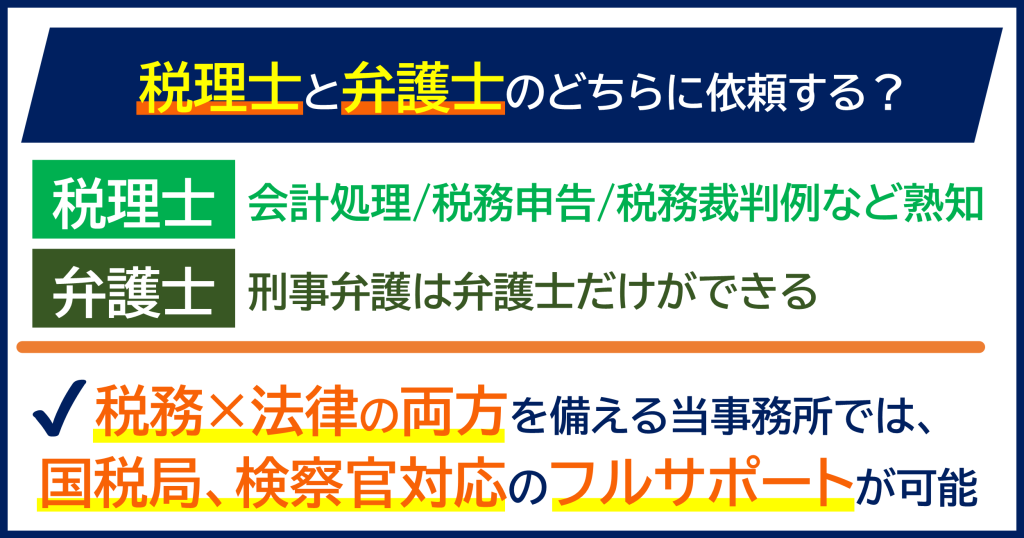

第2 査察部門の調査対応(税理士・弁護士・弁護士兼税理士のいずれに依頼するべきか)

1 弁護士、税理士、弁護士兼税理士のいずれに依頼するのが刑事告発を回避できる確率が高いか

査察部門の調査は、税務でもあり刑事事件(起訴前弁護)でもあるという特殊性があります。

税務という視点からは、会計処理や税務申告書の作成の流れ、税務に係る通達、裁判例を知っているという点で税理士のほうが良いです。

しかし、刑事事件における立証のハードルや証拠が裁判でどのように評価されるか、刑事裁判の実際の流れを念頭に置いた指導は難しいです。

刑事事件(起訴前弁護)という視点からは、弁護士にしかできない業務分野であり、証拠評価を皮膚感覚で分かっているという点で弁護士のほうが良いです。

しかし、そもそも簿記の知識もなく、現実の税務や実務を知らないため、税務上の論点の理解に時間がかかるほか、起訴前ではなく起訴後の弁護に力を入れがちです。

弁護士兼税理士であれば、税務の実務や通達・裁判例を知っており、また、刑事事件の証拠評価や刑事裁判の流れを知っているので、弁護士兼税理士に依頼するほうが安心できます。

2 顧問税理士への相談は?

身近な相談相手としては、法人・個人事業の顧問税理士が真っ先に思い浮かぶと思われます。

もっとも、顧問税理士の立場からすると、①報告を受けてない偽り・不正行為による脱税であり、正直な報告や事実関係の共有がなかった納税者(犯則嫌疑者)に対する信頼感をそもそも喪失してしまっており、②税理士への懲戒権を有する税務署から睨まれ、懲戒処分を受けるリスクも頭に浮かび、捜索差押当日に質問顛末書に署名押印を求められるなど自身は悪くないのに巻き込まれてしまった「もらい事故」であるという被害者的な感覚があり、また、③査察部門による捜査という未知の領域に対する恐怖もあり、納税者(犯則嫌疑者)の味方をするのではなく、税理士自身の税理士資格を守るために最低限の助言にとどまることが多く、顧問契約の解消を求めてくる場合もあります。

そのため、査察部門による調査では、顧問税理士に助言を頼ることは現実には難しく、助言があっても刑事弁護の視点からの助言はないのが実際です。

3 当事務所依頼のメリット

弁護士兼税理士が、2名在籍しており、両名とも税務申告書の作成もこなし、法律事務所と税理士法人の両方を運営しています。

そのため、事実関係を偽りなく、隠さずにご説明を頂ければ、税務面では重加算税・延滞税の低減を目指して偽り不正、隠蔽・仮装の範囲を争うほか、早期に修正申告書案、加算税・延滞税の見込額案を作成して、今後必要となる納税資金の予測値を提供することができます。

また、弁護士として、刑事弁護(起訴前弁護)の視点からも、取調の対応指導、供述内容の指導を行います。事実関係を偽りなく、隠さずにご説明を頂ければ、法律面でもベストな対応を取ることができます。

さらに、山田弁護士兼税理士は、英文契約などの渉外実務にも精通しているため、国際事案にも対応可能することができます。

国税審判官、国税専門官の経験を持ち税理士実務をおこなう弁護士として、しっかりサポートいたします。

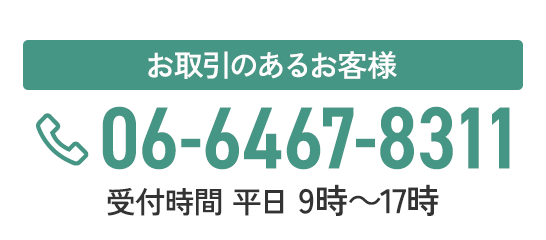

今後の対策について、ぜひお気軽にお問い合わせご相談ください。

電話、Zoomなどによるビデオ通話による相談も可能です。

査察サポートの内容と費用

査察調査対応

サポート内容

☑ 取引実務や税法から脱漏か適正取引かの判別

☑ 税務面からの意見書作成、交渉

☑ 修正申告書案の作成、加算税・延滞税の試算

サポート内容

☑ 一貫性や書証との整合性のある供述の確保

☑ 法律面からの意見書作成、交渉

☑ 執行猶予獲得のための立証活動

報酬

査察部門の調査段階、検察官の取調段階でのご依頼

● 基本報酬 着手金 100万円(税抜)

2か月目以降 20万円(税抜月額報酬。起訴まで。)

● 成功報酬(告発又は起訴見送り) 250万円(税抜)

検察官による起訴後のご依頼

● 基本報酬 着手金 150万円(税抜)

● 成功報酬 100万円(税抜)

+求刑された罰金額から減額された判決の罰金額との差額の10%(税抜)

※ 起訴前から依頼の場合は差額50万円

修正申告書の作成報酬

■ 法人の依頼者様

法人税 20万円×事業年度(税抜)

消費税 10万円×事業年度(税抜)

■ 個人事業の依頼者様

所得税 10万円×年数(税抜)

消費税 5万円×年数(税抜)

■ 相続税の依頼者様

100万円(税抜)