脱税容疑で国税局に告発を受け、逮捕された際の流れと対策

税理士法人羽賀・たちばな 代表税理士

たちばな総合法律事務所 代表弁護士 橘髙 和芳

大阪弁護士会所属 52期/登録番号:27404

近畿税理士会所属 税理士/登録番号:130995

京都大学法学部在学中に司法試験現役合格。弁護士登録後、国税不服審判所(国税審判官 平成24年~同27年)を経て、現職。担当する企業法務案件が「金融・商事判例」など専門誌に掲載された実績。

税理士法人羽賀・たちばな 代表税理士

たちばな総合法律事務所 弁護士 山田 純也

大阪弁護士会所属/登録番号:38530

近畿税理士会所属 税理士/登録番号:145169

東京国税局(国税専門官)で銀行/証券会社などの税務調査に従事。弁護士資格取得後、大阪国税不服審判所(国税審判官 平成25年~同29年)として国際課税、信託に係る案件、査察関連案件等に従事し、企業内弁護士を経て現職。

オンラインでの面談も可能です。

査察段階、告発後の刑事弁護の段階いずれの場合でもご相談いただけます。

お気軽にお問い合わせください。

このコラムの要点(目次)

第1 脱税犯とは?

1 脱税犯の種類

「脱税犯」は、以下のとおり、大きくは3通りに分類されます。

ⅰ:逋脱犯(狭義の脱税犯)

ⅱ:故意の申告不提出逋脱犯

ⅳ:不納付犯

ⅴ:滞納処分免脱犯

広義の脱税犯は、国家が納税義務者に対して有する租税債権を直接侵害する犯罪を意味し、国に対する詐欺・横領と同じ性質を有します。

ⅰ:虚偽申告犯

ⅱ:単純無申告犯

ⅲ:不徴収犯

ⅳ:検査拒否犯

租税危害犯は、租税債権を直接侵害するのではなく、国家の租税債権を確定させる権利やその正常な行使を妨げる犯罪を意味します。

Ⅲ:扇動犯

扇動犯は、平成29年改正で創設された犯罪類型で、納税者に申告・納付をさせないように扇動し、又は暴行脅迫を加える犯罪です。

2 広義の脱税犯

⑴ 逋脱犯(ほだつはん,狭義の脱税犯)

一般の方がイメージする脱税犯は、この逋脱犯(虚偽過少申告逋脱犯、虚偽無申告逋脱犯)と思われます。

直接税の納税義務者、間接税の徴収・納税義務者が、「逋脱の意図」をもって、「偽りその他不正の手段により」租税を免れ、税金の還付を受ける犯罪類型です(最高裁昭和42年11月8日大法廷判決)。

なお、偽り不正の手段による無申告もこの類型に該当します。

「逋脱の意図」は、確定的な故意、害意と捉えていただければわかりやすいと思われます。

「偽りその他不正手段」は、例えば、帳簿書類への虚偽記入、二重帳簿など、常識的に考えて不正な行為を意味し、税金をちょろまかすために細工を弄し、スキームを作ったりする行為を意味します。

被害者を国とする、詐欺罪(刑法246条2項)、横領罪(刑法252条)と同じ性質の犯罪と考えられており、罰金が併科されるという点では詐欺罪や横領罪よりも重いといえます。

各税法に規定されており、主な税法の条文と法定刑は以下のとおりです。

他に、酒税55条1項、たばこ税27条1項、揮発油税27条1項、関税110条1・2項、地方税法72条の60第1・2項、同73条の30第1・2項があります。

捜査段階や裁判では、「逋脱の意図」の有無や範囲、不正に免れた税金の範囲などが争点になることが多いです。

また、後日、自主的に修正申告をして納税をしても、過去の行為である犯罪の成立には影響しませんが、有利な情状として、起訴・不起訴の判断や量刑で考慮されます(東京高裁平成7年12月20日判例時報1579号141頁参照)。

⑵ 故意による申告書不提出逋脱犯

無申告犯は、平成23年の法改正までは、無申告の場合には、偽計などの細工を伴わない場合には、単純無申告犯となり、逋脱犯として重く処罰できず、申告するより無申告のほうが刑罰が軽くなるというバランスが悪い状態でした。

そのため、平成23年の法改正により、租税を免れる故意を持っての無申告を逋脱犯として重く処罰することになりました。

各税法に規定されており、主な税法の条文と法定刑は以下のとおりです。

⑶ 間接脱税犯

関税法や酒税では、税金確保のために一定の行為が禁止(外国貨物の密輸入や酒の密造)されています。

外国貨物の密輸入や酒の密造をすれば、必然的に租税債権が侵害されるためとなるため、脱税犯として処罰されます(関税法111条、酒税法54条)。

⑷ 不納付犯

源泉所得税は、例えば労働契約では使用者から労働者の給与から預かり、国に納付する税金です。

労働者は、使用者を通じて国に所得税を納付していることになります。

使用者などの源泉徴収義務者が、源泉徴収して預かったにもかかわらず、納付しないことにより成立します(横領と同じ罪質です。)。

所得税法240条1項で、10年以下の懲役か200万円以下の罰金、または懲役刑と罰金刑の両方とされています。ほかに、地方税法328条の16第1項、71条の16第1項、86条1項、144条の41第1項、701条の7第1項などがあります。

⑸ 滞納処分免脱犯

滞納処分の執行(国による強制執行)を免れるために、納税者が財産の隠匿等をして、滞納処分を妨害することで成立する犯罪です。

滞納者が国外に財産を有する場合で、徴収共助契約を締結していない国にある財産は滞納処分ができない問題がありましたが、令和4年からは、徴収共助契約を締結していない国に財産を移転する行為も滞納処分免脱犯処罰対象となりました。

国税徴収法187条1項で、3年以下の懲役か250万円以下の罰金、または懲役刑と罰金刑の両方とされています。

3 租税危害犯

⑴ 虚偽申告犯

申告書に虚偽の記載をして、同申告書を提出することで成立する犯罪です。

申告書等に虚偽があると,国は正当な税を徴収できない危険が生じるため処罰されます。

⑵ 単純無申告犯

正当な理由が無く法定申告期限までに申告書を提出しないことにより成立する犯罪です。

所得税法241条、法人税法160条、消費税法66条、相続税法69条に規定されており、いずれの法律も、法定刑を1年以下の懲役又は50万円以下の罰金と定め、情状により刑を免除することができると定めています。

⑶ 不徴収犯

源泉徴収義務者が源泉所得税を徴収しなかった場合に成立する犯罪です。

例えば労働契約では使用者から労働者の給与から預かり、国に納付しますが、使用者などの源泉徴収義務者が、源泉徴収しなかった場合に成立します(既遂の時期は源泉所得税の納付期限の到来となります)。

⑷ 検査拒否犯

税務署職員の質問検査に対し、答弁をしない、偽りの答弁をする、検査を拒絶する、妨害する、虚偽を記載した帳簿書類を提出するなどの場合に成立する犯罪です。

国税通則法128条2号・3号、国税徴収法188条に定められ、1年以下の懲役又は50万円以下の罰金と定められています。

4 扇動犯

平成29年改正で創設された犯罪類型で、納税者に申告・納付をさせないように扇動し、又は暴行脅迫を加える犯罪です。

国税通則法126条により3年以下の懲役又は20万円以下の罰金と定められています。

5 個人事業主・法人には両罰規定(罰金)

刑法は、行為者を罰する法律ですが、行為者を使用する個人事業主・法人には罰金が科されます(国税通則法10条1項、国税徴収法190条1項、所得税法243条、法人税法163条1項、消費税法67条、相続税法71条)。

例えば、個人事業主の経理担当者、法人の従業員が、故意に申告書を提出しなかった場合、預かった源泉所得税を納付しなかった場合、後者として処罰されるのは経理担当者・従業員ですが、申告書の提出や源泉所得税の納付の監督が不十分であった個人事業主や法人も罰金が科されます(個人事業主の指示で申告書を提出しなかった場合は、個人事業主が脱税行為者の正犯として懲役や罰金の処罰を受けます。)。

6 無申告犯は3類型ある

無申告犯には、①偽り不正その他の手段を用いた無申告逋脱犯、②租税を免れる意思による無申告逋脱犯、③単純無申告犯の3つの類型があります。

偽り不正行為が伴うか、所得の存在や租税額をどの程度認識していたかにより量刑が大きく異なりますので、何れに該当するかを見極めての弁護活動が重要となります。

第2 いずれの租税犯も「故意」は原則必要

1 うっかりミスは?

申告書に数字の誤記をしてしまった、源泉所得税を納める意思はあったのにうっかり納付を忘れたなどということは、ご経験があると思われます。

いずれの租税犯も故意が必要で、誤記であることを知りながら虚偽の申告書を提出したとか「故意」がないと処罰の対象となりません。

そのため、うっかりミスは処罰の対象とならない可能性が高いです。

もっとも、脱税額が多額の場合にはうっかりミスの言い訳は通じず、不合理な弁解として不利な情状となります。

そして、この「故意」の立証、言い換えると所得の存在の認識の立証は、自白のほかに間接事実の積み上げなどから立証されることになりますが、刑事事件ということで立証のハードルはかなり高いといえます。

なお、個々の細かな勘定科目ごとの取引行為の認識までは不要で、概括的に所得の存在を認識があれば故意が認定されます。

2 税法を知らないことは「故意」を否定する理由にならない

ただ、「法の不知は罰する」という法律の世界のことわざがあるように、所得税法や法人税法を知らなかった、だから虚偽の申告書を作成したとか、税金を納めなかったという言い訳は通じません(刑法38条3項本文。裁量的な減刑事由にはなります)。

3 業務主の責任は過失的責任

個人事業主の経理担当者、法人の代表者や従業員が、脱税行為をして処罰される場合、個人事業主や法人も罰金が科されます(国税通則法130条1項、国税徴収法190条1項、所得税法243条、法人税法163条1項、消費税法67条、相続税法71条)。

これらの両罰規定は、個人事業主や法人が脱税行為をした従業員の選任・監督に過失がない場合にまで処罰する趣旨ではなく、過失を推定した規定であるとされていますが(最高裁昭和32年11月27日大法廷判決)、十分に従業員の選任・監督に注意を尽くしたと立証するのは非常に難しいと言えます(業務処理マニュアルの作成、同マニュアルに基づく監査をしたことの記録などは、注意義務を尽くしたという犯罪の成立を争う事実にもなりますし、有利な情状に該当する事実にもなります)。

そのため、脱税行為者が処罰されたら、業務主である個人事業主や法人も罰金が科される可能性が高いといえます。

第4 脱税犯は逮捕されるか

1 査察段階

「第5 調査」から判決までの流れでもご説明しますが、査察部門の取調べ段階で逮捕されることはありません。

2 検察段階

査察部門から検察庁へ事件が送致された後、検察の取調べ段階で逮捕され拘置所に収容されることはあります(多くは逮捕されずに在宅での取調べとなります。)。

逮捕されるのは、脱税額が多額で全容解明に時間を要するとか、態様が悪質で関係者も複数して口裏合わせの可能性があるとかなどの事案が多いと思われます。

脱税額が比較的少ないとか、脱税の手口が単純で悪質性がそれほど高くないとかの場合には、在宅での取り調べとなります。

逮捕するには理由が必要で、海外へ渡航(逃亡)するおそれがあるとか(逃亡のおそれ。刑事訴訟法207条1項・60条1項3号)、脱税額が多額で関係者が複数いるとか、スキームが複雑など証拠隠滅の可能性(刑事訴訟法207条1項・60条1項2号)があるなどの場合です。

脱税の場合には、代表者と経理担当者の共謀により行われるとか、被疑者が一部でも脱税を否認している場合には、罪証隠滅の恐れがあるとして、逮捕・勾留の可能性が高まります。

3 間接脱税犯(通告処分)

間接脱税犯の場合には、情状が悪質ではないとか(懲役の刑に処すべきものではない)、資力があるとかの要件を満たしている場合には、検察官への告発が行われず、通告処分といって、国税局長又は税務署長が罰金額,追徴金の相当する金額等を通告し、20日以内に納付されれば検察官による刑事手続には進まないという簡易な手続きが用意されています(国税通則法157条)。

- 間接脱税犯

租税収入の確保を目的として、外国貨物の密輸入や酒の密造などの一定の行為が禁止されているにもかかわらず、許可を受けずにその行為をすることで成立する犯罪。

通告処分の要件を満たさない、充たして納税できない場合には、検察へ送検され、上記「2 検察段階」のとおり逮捕の可能性が出てきます。

4 逮捕された実例

不動産会社の社長が、取引をサポートした際の手数料収入を売上計上しない方法で、2億7500万円の所得を隠し、法人税・消費税約8600万円を脱税したとして、令和5年7月に逮捕されています。

工事会社の社長が、3事業年度にわたり架空外注費を計上して、1億2900万円の所得を隠し、法人税等約3400万円を脱税したとして、令和3年7月に逮捕されています。

運搬会社の社長が、3事業年度にわたり架空外注費を計上して、法人税等約1億円を脱税したとして、令和3年7月に逮捕され、懲役1年6カ月、執行猶予3年、法人には2500万円の罰金の有罪判決が言い渡されています。

第5 脱税が見つかるきっかけ・タイミング、捜査の流れ

1 きっかけ

⑴ 通常の税務調査

国税局や税務署の通常の税務調査の過程で、多額の所得の申告漏れが見つかった場合に、査察部門に資料が引き継がれます。

⑵ 査察部門による調査

査察部門が独自に開拓する場合があり、この場合には水面下で調査が進みます。

⑵ その他

最近は、SNSでの情報発信(外車自慢、腕時計自慢など)、ネット取引の巡回で大々的に商売をしているところから開拓する場合もあります。

また、脱税が良く行われる業種(建築、不動産、飲食、人材派遣など)に当たりをつけて開拓する場合もありますし、タレコミもあります。

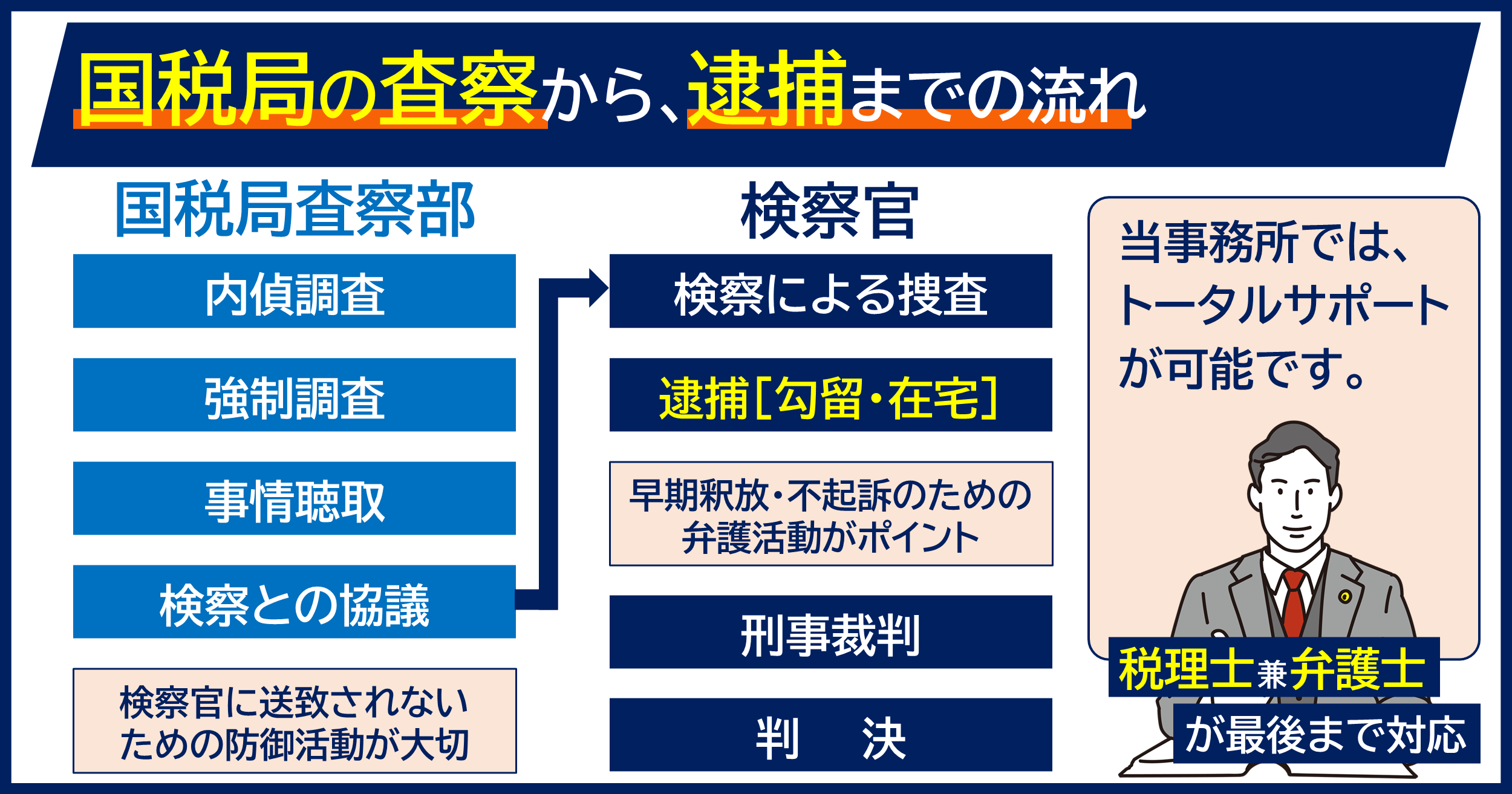

2 査察部門の調査の流れ

⑴ 水面下の調査(内偵調査)

査察部門の調査は、水面下での収集できるだけの資料を収集します(法人・個人の通帳の金員の流れ、代表者の行動調査、取引先の確認や取引先の申告内容の確認など)。

⑵ 強制調査

⑴が終わると、法人の本店、代表者の住所、特殊関係人(愛人)の住所などに一斉に捜索して、必要な書類、データ、メール等の通信記録を押収します。

また、押収直後に、事情聴取を受けて質問応答録取書・供述録取書への署名押印を求められます。

なお、査察部門の調査段階で逮捕されることはありません。

⑶ 事情聴取、供述録取書作成

査察部門は、押収した書類を分析して、何回も法人代表者を呼び出して事情聴取をし、供述録取書を作成していきます。

偽り不正行為の内容、故意について裁判での立証する資料として供述録取書を作成していきます。

供述録取書への署名押印は、被疑者の権利であって義務ではないので、少しでも疑問点があれば訂正を申立てるべきです。

査察部門での取り調べ段階から、検察官に事件が送致されないように弁護士・税理士と相談しながら、防御活動を行う必要があります。

検察官に送致された場合、高い確率で刑事裁判となってしまうからです。

脱税額の多寡、「偽りその他不正の手段」等犯行の態様がさほど悪質でない、故意・害意がないといった点を査察部門の手持ち証拠を予測しながら、主張、証拠提出していくことになります。

弁護士は、取調室に入ることはできませんが、1階で待機して、適宜取調べ内容を被疑者から確認・指導する場合もあります。

⑷ 検察庁へ事件を送致するかの検討

査察部門と検察との間の協議会での審査を経て、検察が告発容認とした場合には、 査察部門が検察へ告発します。

事件は、検察に送致されます。

⑸ 検察への事件送致

⑹ 検察による捜査

検察官は、補充の捜索差押、在宅での取調を行い、供述録取を作成します。

⑺-1在宅での取り調べ

査察部門による取調べ同様に検察官からの呼び出しを受けて、検察庁におもむいて、質問に対し回答し、供述録取書に署名押印します。

署名押印は、権利であって義務ではないので、記憶にないことが書かれていたり、少しでも表現がおかしいと思った場合には訂正を申し立てる必要があります。

弁護士は、取調室に入ることはできませんが、1階で待機して、適宜取調べ内容を被疑者から確認・指導する場合もあります。

⑺-2 逮捕の場合

逮捕されるか、在宅のまま取調べが進むかは、①逃亡の恐れがある場合(海外へ渡航するおそれがある場合など)、②罪証隠滅のおそれがある場合(口裏合わせをして脱税額や故意をごまかす可能性がある場合、脱税を否認している場合など)のいずれかに該当するかによります。

①や②に該当する場合には、検察官は、逮捕・勾留請求します。

検察官が逮捕した場合、48時間以内に取調べの上で裁判官に10日間の勾留請求をします。

検察官は、10日間の間に取調べを行いますが、さらなる取調べが必要と考えれば、上限10日間での勾留延長の請求をします。

脱税事件の場合には、口裏合わせの可能性が高いことから交流延長は認められることが多いです。

もっとも、22日間で身柄拘束や取調べが終わるかというとそうではなく、違う年分の脱税について別事件に当たるとして、逮捕・勾留を繰り返すことで、身柄拘束の期間がさらに伸びることもあります。

逮捕・勾留されると、拘置所に収監されて行動は制限され、外部との連絡や面会は弁護士を除いて許されない可能性が高いです(口裏合わせの可能性を理由に逮捕・勾留されることがほとんどのため接見禁止がつく可能が高いです)。

被疑者は、会社の状況、報道されているかといった情報があまり入らない中で、密室で検察官の取調べに立ち向かわなければならず、検察官の質問の一つ一つに疑心暗鬼となり、どう答え得ればいいか悩むことになります。

そのため、逮捕されないよう、在宅での取り調べになるように対応する必要があり、提出を求められた資料については早期に提出する、取引先など口裏合わせを疑われる相手方への接触は控える、証拠から明らかな事実は認めるなどの対応を要します。

この点は、弁護士でないと判断できない事柄ですので、弁護士とよく相談して取調べに対応する必要があります。

⑻ 起訴・不起訴の決定

検察官が起訴・不起訴を決定します。

統計的には、70~80%の確率で起訴されます。

⑼ 刑事裁判

起訴されると、刑事訴訟法では「被疑者」から「被告人」と呼称が変わります。

被疑者段階で勾留されている場合には、起訴後に速やかに保釈請求をして、身柄拘束からの解放を目指します(保釈保証金の納付が必要です。なお、保釈保証金は、有罪・無罪を問わずに判決後に戻ってきます。)。

保釈されると、裁判所には、自宅から出頭することができます。

⑽ 判決

多くの場合は、執行猶予付きの判決となりますが、悪質性が高い・再犯である場合などは実刑判決となることもあります。

第6 刑事事件に発展しそうな場合は弁護士兼税理士にすぐ相談

脱漏所得額が1億円を超えるとか、脱税額が多額だとか、国税局から調査を受けているとかの場合は、刑事事件として取り扱われる可能性が高いと言えます。

素人判断で無意味に強気に出たり、不用意な認否、供述をすると、逮捕されて長期の身柄拘束を受けたり、送検時や逮捕時や起訴時の報道による事業への打撃(風評被害を含む)を受けりします。

そのため、弁護士兼税理士へ速やかに相談して、ベストな対応策を取らなければなりません。

当事務所にご依頼いただいている依頼者様へのサポート内容を中心に、それぞれのステップでどのような対応をとるべきかを解説します。

⑴ 査察段階での弁護活動~送検の回避を目指す~

査察では、3年間(3事業年度)が取調べの対象となります。

弁護士兼税理士が、当該3年間について不正の手法、脱漏所得額、脱税額を確認します。

また、関係者にも、弁護士という立場で罪証隠滅とならないようにヒアリングをします。

依頼者(被疑者)の供述内容が客観的証拠に照らして合理的で、供述の変遷がないよう、また、相手方の手持ち証拠を予測しつつ固めます。

査察官による事情聴取ごとに質問内容を確認し、供述内容の振り返りと指導を行い、場合によっては取調べごとに1階に待機するほか、意見書の提出を行い、送検されないように尽力します。

また、税理士として、修正申告書案を作成し、納税のタイミングを見計らいます。

送検時に報道されることが多いため、レピュテーションリスク対策も指導します。

⑵ 送検後の検察段階での弁護活動

~逮捕・勾留の回避、不起訴処分を目指す~

検察の取調べ段階では、改めての捜索・差押がなされること、逮捕・勾留の回避となります。

特に逮捕・勾留は、22日間、場合によってはそれ以上身柄拘束されるため、精神的にも会社経営的にもダメージを受けます。

逮捕・勾留されてしまった場合には、拘置所への接見(面会)をして、検察官の質問内容の確認(被疑者ノートに毎日ご記入いただきます)と供述の指導を行います。

勾留については、刑訴法上はいろいろな手段があるものの、検察官や裁判官への意見書提出などの働きかけ、勾留決定への準抗告がメインとなります。

また、適正な身元引受人を選定して身元引受書の提出、悪質性が高くない、既に関係者の取調べ終わり罪証隠滅の恐れがないなどの内容の意見書を検察官に提出して不起訴目指すほか、修正申告書・納税をしていただき、反省の情を具体的に示します。

修正申告の提出や納税をすれば必ず不起訴処分になるわけでも無罪になるわけでもありませんが、情状面で重要なポイントです。

起訴時にも報道されることが多いため、レピュテーションリスク対策も指導します。

⑶ 起訴後の弁護活動

~執行猶予付き判決を目指す~

勾留されている場合には、保釈の請求を行います。

刑の減軽、執行猶予付き判決を目指して弁護活動を行います。

反省文の作成、経理体制の見直し、税理士の変更などコンプライアンスについて具体的に目に見える形で証拠化していき、執行猶予付き判決を目指します。

第7 まとめ

虚偽の申告書提出や単純な無申告でも、刑事罰と規定されていますが、人員の関係で、実際に捜査・起訴されるのは、悪質な場合です。

もっとも、素人には、何が悪質なのか、通常の経済取引なのかの区分できない領域です。

安易な判断のもとに無意味に強気に出たり、無防備な供述をしたりすると、逮捕されて長期の身柄拘束を受けるばかりか、起訴されて実刑判決となりかねず、事業に甚大な被害が生じます。

そのため、弁護士兼税理士へ速やかに相談して、ベストな対応策を取らなければなりません。

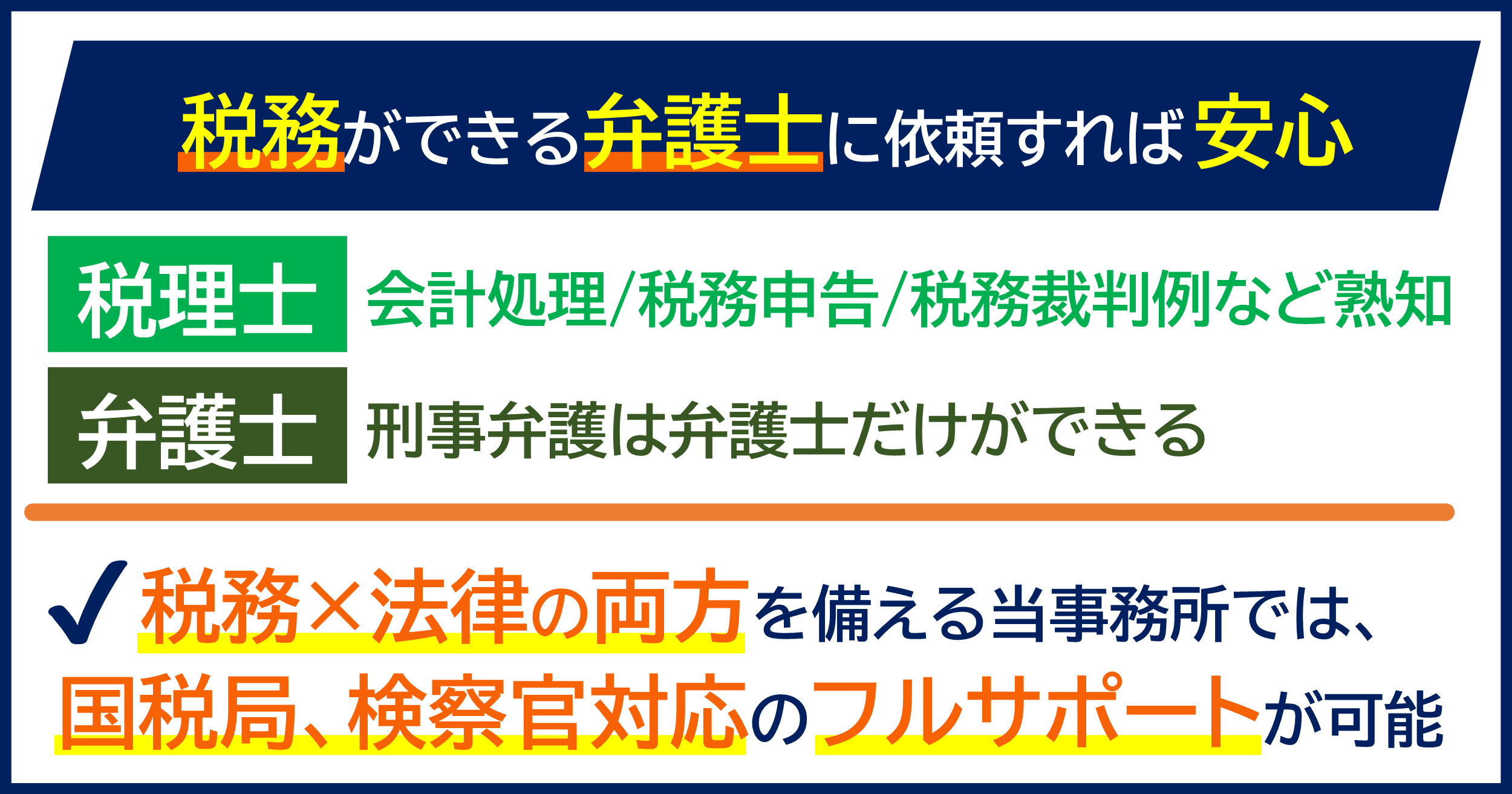

当税理士法人には、国税審判官・国税専門官の経験を持つ税理士で弁護士が在籍しており、査察から刑事弁護までを一気通貫してサポートさせていただくことが可能です。

しっかりと最後までサポートさせていただきますので、ぜひお気軽にお問い合わせ、ご相談ください。